- 注冊

-

全球注冊

-

注冊公司

-

注冊美國公司

- 當前位置

美國各州企業稅率及銷售稅稅率

2019/07/31 來源:http://www.ipxc923f.cn 編輯:Administrator

內容太多不想看?想快速了解可直接咨詢 >>

立即咨詢

美國稅務法例非常復雜,特別是對非居民在美國營商的規定,因此,外國人或外國企業在赴美發展前宜向熟悉美國法律和稅務的專業人士獲得建議。

本文概述了中國企業赴美發展時需要了解的基本稅務常識,希望對相關人士有所幫助。

美國稅收從層面上分為聯邦稅、州稅和地方稅,從類型上大致分為:企業所得稅、銷售稅、就業(工資)稅等(部分州和地方政府會根據自身情況減免或增設稅收種類)。

聯邦稅和州稅是完全獨立的,聯邦政府和州政府分別享有各自的稅收權,聯邦政府與各個州政府均設有各自的稅收制度,互不干涉。各州下轄的地方政府也可能單獨征稅,例如,縣或城鎮可能會收取除州稅之外的所得稅或者銷售稅。

一. 美國企業一般需要進行哪些稅務登記?具體怎樣操作?

1. 聯邦稅務登記

聯邦雇主識別號碼(FEIN)

注冊美國公司之后,無論是否聘用員工,大部分類型的公司均需向稅務局(IRS)遞交SS-4表格或在線申請雇主識別號碼EIN。

EIN是美國國稅局用于識別每個公司納稅人的編號,具有唯一性,是美國公司實際經營,報稅必須申請的號碼。

另外,EIN是公司成立后開設銀行公司賬戶和今后報稅所要提供的材料之一。

如果您無法判斷自己是否需要申請EIN,應該瀏覽美國國家稅務局網站https://www.irs.gov/businesses/small-businesses-self-employed/employer-id-numbers了解。

2. 州稅登記

若公司運營所在州征收州所得稅或者在該州雇有員工,企業主須向該州稅務部或財政部登記。一般來說,這項手續應在取得聯邦識別號碼后辦理。

二. 美國企業涉及到的稅種有哪些?稅率是多少

1. 企業所得稅 Corporate Income tax

在美國除了合伙公司外,所有公司必須向國家稅務局呈報年度所得稅申報表,合伙公司需要根據公司組織種類確定申報表的形式。

美國企業所得稅是針對美國公司的國內外所得和外國公司來源于美國境內的所得征稅。

分別由聯邦和州政府進行征收,如果公司在有所得稅的州,則要同時報州的稅表和聯邦政府的稅表。

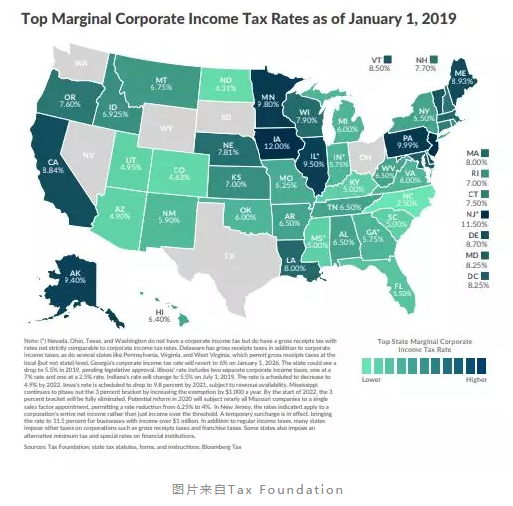

稅改后聯邦統一改為21%的標準稅率,各州政府稅率不等,從北卡羅來納州的3%到愛荷華州的12%。(見下表)。

州 —— 企業稅率

阿拉巴馬 —— 6.5%

阿拉斯加州 —— 9.4%

亞利桑那 —— 4.9%

阿肯色州 —— 6.5%

加州 —— 8.84%

科羅拉多州 —— 4.63%

康涅狄格 —— 7.5%

特拉華 —— 8.7%

哥倫比亞特區 —— 8.25%

佛羅里達 —— 5.5%

喬治亞州 —— 5.75%

夏威夷 —— 6.4%

愛達荷州 —— 6.925%

伊利諾伊 —— 9.5%

印地安那 —— 5.75%

愛荷華州 —— 12.0%

堪薩斯 —— 7.0%

肯塔基 —— 5.0%

路易斯安那州 —— 8.0%

緬因州 —— 8.93%

馬里蘭 —— 8.25%

馬薩諸塞 —— 8.0%

密歇根州 —— 6.0%

明尼蘇達 —— 9.8%

密西西比州 —— 5.0%

密蘇里州 —— 6.25%

蒙大拿 —— 6.75%

內布拉斯加州 —— 7.81%

內華達 —— 0.0%

新罕布什爾 —— 7.7%

新澤西州 —— 11.5%

新墨西哥 —— 5.9%

紐約 —— 6.5%

北卡羅來納 —— 2.5%

北達科他州 —— 4.31%

俄亥俄州 —— 0.0%

俄克拉何馬州 —— 6.0%

俄勒岡 —— 7.6%

賓夕法尼亞 —— 9.99%

羅德島 —— 7.0%

南卡羅來納 —— 5.0%

南達科他州 —— 0.0%

田納西 —— 6.5%

德州 —— 0.0%

猶他州 —— 4.95%

佛蒙特 —— 8.5%

弗吉尼亞州 —— 6.0%

華盛頓 —— 0.0%

西弗吉尼亞 —— 6.5%

威斯康星 —— 7.9%

懷俄明 —— 0.0%

美國企業所得稅的課稅對象是美國公司來源于美國境內外的所得(即全球的所得)和外國公司來源于美國境內的所得。

上述所得主要包括:經營收入、資本利得、股息、租金、特許權使用費、勞務收入和其他收入等。

企業所得稅是按照公司的凈收入來征稅,只要跟公司業務相關的開支都可以作為公司費用來抵減收入。

例如,您將您的私人車輛租賃給公司(需要簽訂有效的租賃協議),企業支付租賃費,這樣企業可以扣除這部分費用后報稅。

同時,作為出租人,您要申報租賃收入。

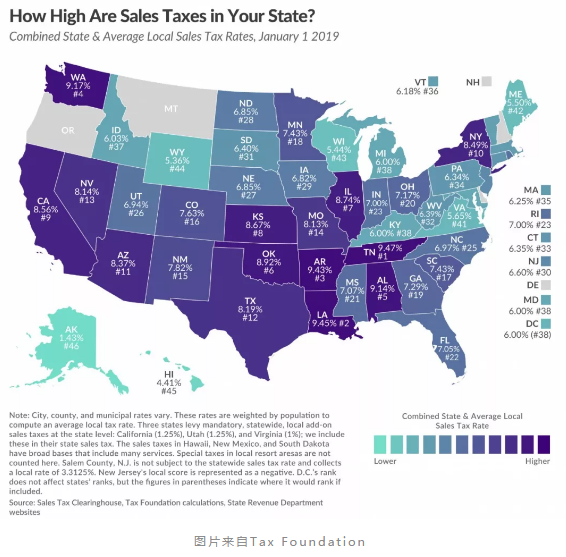

2. 銷售稅/使用稅 Sales Tax/Use Tax

美國聯邦不征收銷售稅,但大部分州都設有銷售稅或者使用稅,州下轄的縣、市或稅區可能還會征收額外的銷售稅或者使用稅,銷售稅已成為州政府的主要財政收入來源。

銷售稅是出售某種商品或者服務時向政府部門繳納的稅種。

通常稅法允許銷售方在出售商品時向消費者代征銷售稅。

在消費者直接向政府繳稅的情況下,銷售稅通常被稱為使用稅。

消費者或者使用者是實際納稅人,商品出售方或者服務提供方僅僅是代政府征收銷售稅,之后要上繳政府部門。

各州對零售銷售稅率的規定各不同,有的州甚至沒有零售銷售稅。

下表顯示了各州的銷售稅稅率。

州 —— 銷售稅稅率

阿拉巴馬 —— 9.14%

阿拉斯加州 —— 1.43%

亞利桑那 —— 8.37%

阿肯色州 —— 9.43%

加州 —— 8.56%

科羅拉多州 —— 7.63%

康涅狄格 —— 6.35%

特拉華 —— 0.00%

哥倫比亞特區 —— 6.00%

佛羅里達 —— 7.05%

喬治亞州 —— 7.29%

夏威夷 —— 4.41%

愛達荷州 —— 6.03%

伊利諾伊 —— 8.74%

印地安那 —— 7.00%

愛荷華州 —— 6.82%

堪薩斯 —— 8.67%

肯塔基 —— 6.00%

路易斯安那州 —— 9.45%

緬因州 —— 5.50%

馬里蘭 —— 6.00%

馬薩諸塞 —— 6.25%

密歇根州 —— 6.00%

明尼蘇達 —— 7.43%

密西西比州 —— 7.07%

密蘇里州 —— 8.13%

蒙大拿 —— 0.00%

內布拉斯加州 —— 6.85%

內華達 —— 8.14%

新罕布什爾 —— 0.00%

新澤西州 —— 6.60%

新墨西哥 —— 7.82%

紐約 —— 8.49%

北卡羅來納 —— 6.97%

北達科他州 —— 6.85%

俄亥俄州 —— 7.17%

俄克拉何馬州 —— 8.92%

俄勒岡 —— 0.00%

賓夕法尼亞 —— 6.34%

羅德島 —— 7.00%

南卡羅來納 —— 7.43%

南達科他州 —— 6.40%

田納西 —— 9.47%

德州 —— 8.19%

猶他州 —— 6.94%

佛蒙特 —— 6.18%

弗吉尼亞州 —— 5.65%

華盛頓 —— 9.17%

西弗吉尼亞 —— 6.39%

威斯康星 —— 5.44%

懷俄明 —— 5.36%

3. 就業(工資)稅

如果企業在美國雇傭員工,還需要繳納社會保障稅與醫療保健稅,以及聯邦和州的失業稅等。

雇主應參考美國國家稅務局和雇員所在州的相關規定,了解雇主的稅務責任。

社會保障稅與醫療保健稅:社會保障稅與醫療保健稅用以支付員工及其家人根據《聯邦保險捐稅法》可享受的福利。

聯邦/州失業稅:聯邦及各州均設有失業稅或者相關工資稅,為失業員工提供失業保障。

另外,企業辦公場所所在的地方政府也有與企業相關的稅種,在繳納聯邦與州的企業稅之后,不要忘記繳納地方稅。